Готуйте ваші грошики!

У наступному році податківці готуються перевіряти надходження грошей на особисті карти підприємців. З цією метою у березні 2018 року були внесені зміни в порядок формування плану перевірок.

Відверто кажучи, можливість перевіряти звичайних фізичних осіб (не підприємців) була закладена в самій першій редакції Податкового кодексу. Просто до цього моменту всі ці роки податківці такою можливістю не користувалися (для мене загадка, чому), а тепер ось, шо називається, «дійшли руки».

Так, стаття 15 Податкового кодексу України (далі – ПКУ) визначає платників податків як:

«Платниками податків визнаються фізичні особи (резиденти і нерезиденти України), юридичні особи (резиденти і нерезиденти України) та їх відокремлені підрозділи, які мають, одержують (передають) об’єкти оподаткування або провадять діяльність (операції), що є об’єктом оподаткування згідно з цим Кодексом або податковими законами, і на яких покладено обов’язок зі сплати податків та зборів згідно з цим Кодексом»

Далі, згідно з пп. 20.1.4 п. 20.1 ст. 20 ПКУ, податковій надано право:

«проводити відповідно до законодавства Перевірки и звіркі платників податків …»

Таким чином, в частині фізосіб і їх перевірок ПКУ не розрізняє підприємців (ФО-П) і звичайних громадян – не підприємці. І ті, і інші – платники податків, і ДФС надано право їх перевіряти.

При цьому в статті 75 ПКУ, де йдеться про види перевірок, точно так же немає ні слова про підприємців, мова йде виключно про платників податків, тобто про всіх фізосіб.

Тепер – найважливіше, що пройшло повз увагу всіх, навіть якщо хтось і знав про цей факт.

У березні 2018 року Міністерство фінансів внесло зміни в Порядок формування плану-графіка проведення документальних планових перевірок платників податків (далі – План). І якщо в старій редакції Плану розділ, до якого включалися перевірки підприємців, називався «Розділ III. Документальні планові перевірки самозайнятіх осіб», то тепер, після змін, він називається «Розділ III. Документальні планові перевірки платників податків – фізичних осіб».

Що зміниться в цьому контексті і чого чекати від податкової у новому 2019 році:

1) якщо ви підприємець і потрапили під планову перевірку, у вас вимагатимуть банківські виписки про рух грошей не тільки по підприємницьким рахунках, а і по особистих картках/рахунках;

2) з огляду на, що, на думку податківців, термін «давності» – 1 095 днів – діє тільки за умови, що громадянин подавав декларацію (далі я розповім про спірність цього твердження) , можна припустити, що по особистих рахунках будуть вимагати виписки не за останні 3 роки (як по підприємницькій діяльності), а за весь період відкриття цих рахунків;

3) якщо підприємець рух по особистим картками не надасть, податкова буде звертатися до суду з позовами про «розкриття банківської таємниці» (відповідна практика вже є).

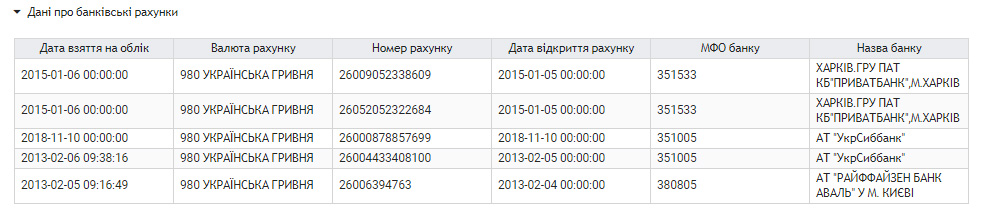

Як ви пам’ятаєте, частина банків «злила» податковій інформацію про номери особистих рахунків/карт.

Те, про які рахунки відомо податківцям, інформацію можна отримати в своєму особистому кабінеті, на сайті ДФС України.

Як бачите, у мене, тут тільки підприємницькі рахунки, але у деяких в цьому розділі є і особисті карткові рахунки.

Власне кажучи, цього рано чи пізно потрібно було очікувати.

Податкова прекрасно усвідомлює, що дуже багато ФЛПшнікі тільки частина обороту проводять по своїм підприємницьким рахункам – в той час як левова частка грошей проходить через особисті карти.

Як ви розумієте, якщо податковій вдасться отримати рух по особистих картках (рахунках) підприємців, вони будуть нараховувати ПДФО і ВЗ на всі надходження коштів, походження яких підприємець не зможе пояснити.

Більш того, якщо з цих карт ви «кидали» гроші на картки інших людей, по відношенню до цих перерахувань теж будуть виникати питання в контексті їх оподаткування. І тут буде два варіанти: або до підприємця, або до одержувача грошей. Залежно від того, хто є податковим агентом (а це, за відсутності призначення платежу, буде залежати від пояснення, чому ви це робили).

Отже, ті, хто потрапить до плану перевірок на наступний рік, – готуйтеся до цих нововведень.

Решта, якщо ви підприємці та отримували гроші на особисті картки):

а) припиняйте використовувати особисті карти для отримання грошей від підприємницької діяльності, це вже небезпечно;

б) якщо ви – платник єдиного податку, я б вам рекомендував подати ще й декларації про доходи як громадянин, за минулі роки (а може, і не варто це робити, але про це – далі), і подавайте їх і надалі (а це вже точно );

в) моліться :), щоб ви не потрапили під перевірку в найближчі 3 роки після подачі декларацій про доходи за попередні періоди;

г) навіть і думати забудьте про припинення підприємницької діяльності протягом трьох років після подачі за попередні періоди декларацій з п. «б».

Ну, а тепер давайте повернемося до суперечностей, які пов’язані із незастосуванням терміну давності у 1095 днів.

Так, згідно з п. 102.1 ст. 102 ПКУ:

«Контролюючий орган, крім випадків, визначених пунктом 102.2 цієї статті, має право провести перевірку та самостійно визначити суму грошових зобов’язань платника податків у випадках, визначених цим Кодексом, не пізніше закінчення 1095 дня…»

При цьому, згідно з п. 102.2 ст. 102 ПКУ:

«Грошове зобов’язання може бути нараховане або провадження у справі про стягнення такого податку може бути розпочате без дотримання строку давності, визначеного в абзаці першому пункту 102.1 цієї статті, якщо:

102.2.1. податкову декларацію за період, протягом якого виникло податкове зобов’язання, не було подано;…»

Начебто дійсно, якщо декларацію не подали, термін 1095 днів не діє, але ….

Але зверніть увагу, що в п. 102.1 йдеться як про проведення перевірки так і про нарахування зобов’язань – в той час як в п. 102.2. (на який він посилається) мова йде ТІЛЬКИ про нарахування зобов’язань вже без права проведення перевірки.

Таким чином, виникає колізія, при якій контролюючий орган визначити зобов’язання за межами терміну в 1095 днів може, а ось провести перевірку – ні. Але ж без проведення перевірки визначити зобов’язання просто неможливо!

Саме такої позиції дотримується мій колега, адвокат Андрій Тамошюнас з яким ми дискутували з цього питання.

Я частково з ним згоден (розбіжності у нюансах безумовно є) але при цьому вважаю, що податкова напевно буде дотримуватися іншої позиції, трактуючи цей пункт по-другом, але …

… але в такому випадку, знову-таки, на погляд мого колеги, є всі підстави для застосування норм пп. 4.1.4 п .4.1 ст. 4 ПКУ, згідно з яким такі розбіжності слід трактувати на користь платника податків:

«презумпція правомірності рішень платника податку в разі, якщо норма закону чи іншого нормативно-правового акта, виданого на підставі закону, або якщо норми різних законів чи різних нормативно-правових актів припускають неоднозначне (множинне) трактування прав та обов’язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і контролюючого органу»

Побічно про неможливість проведення перевірки за межами терміну в 1095 днів говорить і п. 44.3 ст. 44 ПКУ, згідно з яким:

«Платники податків зобов’язані забезпечити зберігання документів, визначених пунктом 44.1 цієї статті, а також документів, пов’язаних із виконанням вимог законодавства, контроль за дотриманням якого покладено на контролюючі органи, протягом не менш як 1095 днів ….з дня подання податкової звітності, для складення якої використовуються зазначені документи, а в разі її неподання – з передбаченого цим Кодексом граничного терміну подання такої звітності»

Тобто, навіть якщо я декларацію не подав, то документи зобов’язаний зберігати не вічно, а тільки як 1095 днів з дня закінчення терміну подання декларації. Наприклад, для громадян термін подачі декларації про доходи встановлено до 1 травня. Відповідно, термін подачі декларації про доходи за 2015 рік – до 1 травня 2016 року. Таким чином, документи щодо моїх доходів як фізособи, отриманих у 2015 році, я зобов’язаний зберігати до 1 травня 2019 року, і не довше.

Виходить, що, наприклад, на поточний момент я можу не надавати виписку про рух грошових коштів по особистих банківських картках за 2014 рік, тому що термін, протягом якого я повинен був її зберігати, вже минув.

Зрозуміло, що якщо податкова звернеться до суду з позовом про розкриття банківської таємниці за період, що перевищує 1095 днів, і суд цей позов задовольнить, то банки цю інформацію дадуть. Ну, а податкова, у свою чергу, отримавши таку інформацію, швидше за все, нарахує податки не за 1095 днів, а за весь період, за який отримає таку інформацію.

Так дійсно, такі нарахування можна буде спробувати скасувати в суді, спираючись на розбіжності між п. 102.1 та п. 102.2 ст.102 ПКУ і вимагаючи застосування норм пп. 4.1.4 п. 4.1 ст. 4 ПКУ. Але, яку позицію в цьому питанні займуть суди, на сьогодні, на жаль, невідомо.

Разом з тим, повертаючись до питання подання декларацій про доходи за минулі періоди (за які декларації не подавались), потрібно відзначити два істотні мінуси.

По-перше, таке подання відновлює термін 1095 днів, так як він в такому випадку почне відраховуватися з дня їх фактичного подання.

По-друге, нехай і чисто теоретично, таке масове надання декларацій про доходи може насторожити податківців (якщо допустити, що вони вирішать аналізувати факти подання таких декларацій) і спровокувати позапланову документальну перевірку (на підставі пп. 78.1. 2 п. 78.1 ст. 78 ПКУ).

Однак при цьому надання таких декларацій має і свій плюс.

Якщо податкова ніяк не відреагує на їхні надання зараз, то через 1095 днів вже однозначно не зможе провести перевірку і нарахувати зобов’язання за ті періоди, за які вони подані.

З огляду на ці всі факти, рішення, подавати чи ні декларації за минулі податкові періоди, залишається виключно за вами.

Разом з тим, як би не склалося питання з періодом, що перевищує 1095 днів, вже зрозуміло, що в межах цього періоду податкова однозначно вимагатиме рух коштів по особистим картками, а у випадку ненадання такої інформації підприємцем – звертатися до суду з відповідними позовами. Ну, а потім однозначно буде нараховувати ПДФО і ВЗ на те, що вважатиме там доходом.

У зв’язку з цим варто нагадати, що в п. 164.2 ст. 164 ПКУ є перелік доходів, що підлягають оподаткуванню. В тому числі, в пп. 164.2.20 п.164.2 ст. 164 зазначено:

«інші доходи, крім зазначених у статті 165 цього Кодексу»

Таким чином, податківці, швидше за все, будуть виходити з «презумпції вини», нараховуючи ПДФО і ВЗ на всі суми, що надійшли на особисту карту, якщо тільки підприємець не зможе довести, що вони відносяться до тих, які зазначені в ст.165 ПКУ.

Так, якщо ці гроші надійшли від родичів першого або другого ступеня споріднення, тут можна буде сказати, що це подарунок, адже такі подарунки оподатковуються за нульовою ставкою.

При цьому, згідно з пп. 14.1.263 п. 14.1 ст. 14 ПКУ:

«Членами сім’ї фізичної особи першого ступеня споріднення для цілей розділу IV цього Кодексу вважаються її батьки, її чоловік або дружина, діти такої фізичної особи, у тому числі усиновлені.

Членами сім’ї фізичної особи другого ступеня споріднення для цілей розділу IV цього Кодексу вважаються її рідні брати та сестри, її баба та дід з боку матері і з боку батька, онуки»

А що робити з рештою сум, я не знаю, хіба що, посилаючись на пп. 165.1.31 п. 165.1 ст. 165 ПКУ, говорити, що це:

«основна сума поворотної фінансової допомоги, наданої платником податку іншим особам, яка повертається йому, основна сума поворотної фінансової допомоги, що отримується платником податку»

Однак, я сумніваюся, що податкова повірить в таку версію при надходженні грошей від сотень абсолютно різних людей. Та й не варто забувати при цьому, що, згідно зі ст.1047 Цивільного кодексу України, договір позики на суму понад 170 грн повинен бути складений у письмовій формі. 🙂

. Договір позики укладається у письмовій формі, якщо його сума не менш як у десять разів перевищує встановлений законом розмір неоподатковуваного мінімуму доходів громадян, а у випадках, коли позикодавцем є юридична особа, – незалежно від суми.

2. На підтвердження укладення договору позики та його умов може бути представлена розписка позичальника або інший документ, який посвідчує передання йому позикодавцем визначеної грошової суми або визначеної кількості речей.

Так що за відсутності таких договорів/розписок податкова, швидше за все, буде вважати подібні надходження «іншими доходами» – з відповідними наслідками.

І тут ми знову впираємося в проблематику судового оскарження подібних нарахувань, тому як, з одного боку, відповідно до частини другої ст. 77 КАС:

«В адміністративних справах про протиправність рішень, дій чи бездіяльності суб’єкта владних повноважень обов’язок щодо доказування правомірності свого рішення, дії чи бездіяльності покладається на відповідача»

Тобто, якщо податкова при розгляді справи у суді не може довести, що суми, що надійшли на карту, – це дохід, рішення повинно бути скасоване.

З іншого, – суд практично ніколи не виходить з цього принципу, вважаючи, що кожна сторона зобов’язана доводити обставини, на які посилається. Відповідно, якщо підприємець не зможе довести, що ці суми НЕ є доходом, то в такій ситуації суд, скоріш за все, може стати на бік фіскалів, а не підприємця.

Але, знову-таки, яка в майбутньому буде позиція суду з цих питань, сказати на сьогодні, на жаль, неможливо.

Ну, і останнє.

Перевірка руху коштів на особистих картах тих, хто потрапив в план перевірок, на мій погляд, – тільки перша ластівка. Цілком ймовірно, що тепер такі перевірки будуть проводитись і під час позапланових перевірок, у тому числі – перевірок, пов’язаних з припиненням підприємницької діяльності (закриттям ФО-П).

Для цього достатньо видати наказ не про перевірку ФО-П (точніше – самозайнятої особи), а про проведення перевірки платника податку і … все … 🙁

Загалом, на завершення всього вищесказаного ще раз повторю те, про що написав на самому початку, – припиняйте приймати гроші за товари або послуги на особисті картки.

Тепер це може мати серйозні наслідками – аж до кримінальної справи (якщо суми донарахувань буде досить для відкриття кримінального провадження за статтею 212 КК України).

Щоб не пропустити важливу інформацію, підписуйтесь на мій телеграм-канал «Податковий консультант»!

Щоб не прогавити нічого цікавого, підписуйтесь на telegram-канал блогу. Хочете, щоб я про вас написав? Тоді ознайомтеся з умовами співробітництва та розміщення реклами у блозі.

Мій блог - некомерційний проект.

Але якщо моя стаття чи допис вам сподобалися або стали у нагоді, ви можете сказати "дякую", :), перерахувавши будь-яку суму - на ваш розсуд.

Просто натиснувши на кнопку: ДЯКУЮ!

Автор:

Автор: